3 财险:保费高速增长,COR 大幅优化3.1 保费:车险恢复常态增长,非车险维持双位数高增22 年财险行业恢复常态增长,全行业财产险保费收入同比+8.7%,人保财险、平 安产险、太保产险分别同比+8

(报告出品方/作者:财通证券,夏昌盛)

1 财务表现:资产端承压拖累净利润、净资产表现

1.1 净利润:五家上市险企受资产端拖累同比-19%,但分红稳定性远高 于净利润

22 年五家上市险企归母净利润合计减少 19%,主要受资产端拖累。22 年平安、 国寿、太保、新华、人保分别实现归母净利润 838 亿元、321 亿元、246 亿元、98 亿元、244 亿元,分别同比-17.6%、-36.8%、-8.3%、-34.3%、+12.8%,主要受资 产端拖累,人保正增长主要由财险业务盈利能力大幅改善带动。受净利润较大幅 减少影响,22 年平安、国寿、太保、新华 ROE 分别-2.9pct、-3.9pct、-1.3pct、-4.9pct 至 10.0%、7.0%、10.8%、9.3%,人保 ROE 提升 0.8pct 至 11.1%。

平安寿险营运利润增速领先,太保增速稳定。22 年平安、太保集团归母营运利润 分别同比+0.3%、+13.5%,较 21 年增速分别-5.8pct、持平,平安寿险、太保寿险、 友邦营运利润分别同比+16.0%、+9.1%、-0.6%(21 年同期为+3.5%、+9.2%、+7.9%), 其中平安寿险营运利润增速大幅改善,预计主要由继续率、退保率好转驱动营运 偏差同比+96%至 146 亿带来,但受近年来 NBV 持续下滑影响,22 年剩余边际摊 销同比-2.4%,为 16 年来首次负增长,且其占年初剩余边际余额比例为 8.6%,也 为 16 年以来最低。

当前平安分红挂钩营运利润,且寿险营运利润占整体的 70%以上,因此寿险业务 营运利润的稳健增长,将为分红的稳健增长提供有力支撑;而国寿、太保、新华 等 22 年分红比率均有较大幅度提升,驱动分红稳定性大幅优于利润稳定性。22 年平安、国寿、太保、新华每股分红分别为 2.42 元、0.49 元、1.02 元、1.08 元, 分别同比+1.7%、-24.6%、+2.0%、-25.0%,分红比率(相对归母净利润)分别为 53.6%、43.0%、39.9%、34.3%,较上年同期分别+7.3 pct、+7.0pct、+4.0 pct、+4.2 pct。

1.2 剩余边际:受 NBV 承压影响,剩余边际余额增速仍为负

22 年末平安、国寿、太保、新华的剩余边际余额分别为 8944 亿元、8197 亿元、 3402 亿元、2159 亿元,分别较年初-4.9%、-1.9%、-2.3%、-4.5%,降幅较上年同 期扩大 2.9pct、1.7pct、1.5pct、4.0pct,主要受 NBV 负增长拖累。以平安为例, 剩余边际余额增速自 17 年的+35.5%降至 22 年的-4.9%,主要源于 NBV 贡献由 +37.0%降至 3.6%,利率长期下滑下预期利息增长贡献由 5.0%降至 3.8%,及退保 率恶化下拖退差异及其他贡献由+4.5%减少至-3.7%。

1.3 投资收益:权益市场波动加剧整体承压,但净投资收益较为亮眼

权益市场波动,总投资收益率、综合投资收益率表现不佳。22 年权益市场波动加 剧,沪深 300 指数、恒生中国企业指数分别下跌 21.6%、下跌 18.6%(21 年分别 下跌 5.2%、下跌 23.3%),投资环境趋弱,导致各上市保险公司买卖价差减少、 且公允价值波动加大。22 年平安、国寿、太保、新华、人保、太平、友邦的总投资收益率分别为 2.5%、3.9%、4.2%、4.3%、4.6%、3.3%、1.1%,分别同比-1.5pct、 -1.0pct、-1.5pct、-1.6pct、-1.2pct、-2.0pct、-3.3pct。 考虑可供出售金融资产的浮盈浮亏,国寿、平安、太保的综合投资收益率分别为 1.9%、2.7%、2.3%,分别同比-3.0pct、-1.1pct、-3.1pct,新华人寿、人保寿险、 太平寿险、友邦人寿综合成本率分别为 2.1%、1.6%、2.6%、2.2%。 但净资产收益率均表现较好。22 年平安、国寿、太保、新华、人保、太平、友邦 的净投资收益率分别为 4.7%、4.0%、4.3%、4.6%、5.1%、4.0%、4.2%,分别同 比+0.1pct、-0.4pct、-0.2pct、+0.3pct、+0.3pct、-0.04pct、持平,国寿大幅下滑预 计主要源于存量高收益非标资产到期。

资产配置方面,债券占比提升,权益占比分化。固收方面,22Q4,经济修复预期 增强驱动十年期国债利率向上修复,各险企紧抓长期利率债配置窗口增配政府债, 平安、国寿、太保、新华、人保、太平债券占比分别+2.1pct、+0.3pct、+2.1pct、+1.6pct、+0.4pct、+0.6pct。权益方面,国寿、太平股票+基金占比分别提升 2.6pct、 0.2pct,预计主要把握市场估值相对低点进行了战略性增配。此外,各公司现金等 价物及定期存款配置占比均有所提升,为 23 年把握权益市场结构性机会及利率债 高位配置机会奠定基础。

1.4 会计估计变更:各公司会计估计变更均减少了税前利润

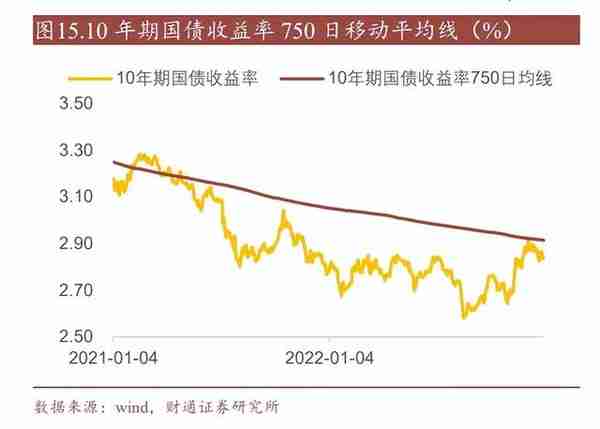

22 年平安、国寿、太保、新华会计估计变更对税前利润的影响分别为-268 亿、-345 亿、-119 亿和-113 亿,主要源于 22 年 10 年期国债收益率的 750 天移动平均曲线 仍处于下行周期,较上年末下降了 13.8bps 至 2.91%(21 年同期下降了 19.8bps)。

1.5 净资产:受资产端拖累,净资产增速放缓

22 年平安、国寿、太保、新华、人保、太平的归母净资产分别为 8587 亿元、4362 亿元、2284 亿元、1029 亿元、2215 亿元、755 亿港元,同比分别+5.7%、-9.0%、 +0.8%、-5.2%、+1.1%、-14.3%,增速放缓甚至负增长主要受净利润大幅下滑, 及其他综合收益减少影响。22 年平安、国寿、太保、新华、人保其他综合收益分 别从年初的-92 亿元、+503 亿元、+197 亿元、+75 亿元、+188 亿元变化为-47 亿 元、-49 亿元、+64 亿元、-36 亿元、+34 亿元。

2 寿险:NBV 底部企稳,太保、友邦 H2 增速已转 正

2.1 内含价值:投资偏差普遍负贡献,内含价值增速放缓甚至负增长

22 年平安、太保和太平内含价值分别同比+2.0%、+4.3%、-9.0%,国寿、新华、 人保寿险(含人保健康)、平安寿险、太保寿险、太平人寿、友邦保险内含价值分 别同比+2.3%、-1.3%、-4.4%、-0.2%、+5.7%、+1.1%、-5.6%,增速均大幅下滑, 且新华、人保寿险(含人保健康)、平安寿险、友邦保险甚至出现负增长,预计主 要由投资偏差贡献大幅减少所致,22 年平安、太保、国寿、新华、友邦、平安寿 险、太保寿险的“投资偏差/期初 EV”分别为-2.9%、-3.6%、-8.1%、-6.9%、-7.4%、 -4.6%、-4.9%,同比-1.0pct、-3.3pct、-7.8pct、-6.3pct、-9.4pct、-1.6pct、-4.5pct。 除平安以外,各公司投资偏差对 EV 增长贡献同比均下滑超 3pct。

与此同时,ROEV 同步下滑,22 年平安、太保、太平集团 ROEV 分别为 9.6%、 10.4%、10.2%,较 21 年同比-1.3pct、-2.2pct、-2.4pct;国寿、新华、人保寿险、 人保健康、平安寿险、太保寿险、友邦保险 ROEV 分别为 10.5%、8.6%、5.4%、 26.0%、11.0%、11.3%、9.4%,同比-1.0pct、-0.7pct、-0.1pct、+13.0pct、-0.1pct、 -0.8pct、-2.7pct,除人保健康有大幅上升外,其他险企均有小幅下跌,主要源于: 1)NBV 持续下滑,NBV(含分散效应)对内含价值贡献的下降幅度均超 0.9pct, 其中平安、太保、太平分别同比-0.9pct、-1.1pct、-1.9pct 至 2.4%、2.0%、4.2%, 国寿、新华、平安寿险、太保寿险、友邦保险同比-1.2pct、-1.5pct、-1.5pct、-1.6pct、 -1.0pct 至 3.0%、0.9%、3.8%、2.8%、4.2%。2)继续率、退保率改善驱动营运偏 差改善,对 ROEV 有所提振。

2.1 NBV:全年仍深度承压,但太保、友邦 H2 增速已转正

22 年险企 NBV 仍深度承压。22 年平安、国寿、太保、新华、人保、太平、友邦 NBV 分别同比-24.0%、-19.6%、-31.4%、-59.5%、-7.2%、-10.5%(人民币口径)、 -8.1%,各险企 NBV 下滑主要源于:①疫情发散影响代理人线下展业,且代理人 规模仍在持续下滑;②疫情影响及经济环境不景气,居民收入预期降低,重疾险 作为可选消费品深度承压,储蓄险虽然热销,但补量难补价。但受益于低基数与 代理人产能提升、规模渐稳,下半年平安、太保、友邦的 NBV 同比增速较 H1 有 所改善,H2 分别同比-12.0%、+13.5%、+0.3%,国寿环比有所恶化,主要源于其 较早启动 23 年开门红。

新单保费方面:22 年上市险企新单保费增速分化,由渠道与产品策略分化带来。 22 年太保、国寿、太平、人保新单保费实现正增长,同比分别+35.7%、+5.1%、 +15.9%、+1.7%,平安、新华、友邦保险则为负增长,同比-7.4%、-7.0%、-4.3%, 我们判断,主要由渠道与产品策略分化所致,大力发展储蓄险和银保渠道的公司 增速相对较好。 Margin 方面,产品与渠道同步切换,NBV Margin 延续下滑态势。22 年平安、 太保、新华、国寿、太平、人保、友邦 NBV Margin 分别为 24.1%、13.9%、5.5%、 29.1%、18.7%、5.0%、57.0%,同比-3.7pct、-13.6pct、-7.4pct、-12.5pct、-5.4pct、 -0.5pct、-2.3pct,主要源于产品由高价值的重疾险向储蓄险切换、渠道由个险向 银保切换。

2.1.1 产品端:储蓄险驱动新单增长,重疾险贡献已达低位,24 年有望企稳回 升

竞品疲软+居民储蓄需求提升,储蓄险高速增长,预计 23 年有望实现双位数增长。 受疫情影响居民预防性储蓄需求提升,且风险偏好降低,叠加银行存款利率下调+ 理财产品大面积破净收益降低+公募基金净值波动加剧,增额终身寿具有保证收益 且长期收益可达 3%以上,吸引力明显提升,驱动储蓄险高增。展望 2023,当前 经济尚在修复过程中,预计居民预防性储蓄需求仍将延续,增额终身寿竞争力显 著,热销仍有望延续,有望推动险企新单保费双位数高增。 重疾险延续低迷态势,以平安为例,重疾新单/NBV 贡献均已达历史低位,预计 24 年有望企稳回升。22 年平安、国寿、新华健康险/长期保障型新单保费分别同 比-50%、-10%、-41%,驱动健康险/长期保障型新单贡献分别降至 6%、36%、16%。 我们认为,当前重疾需求下滑对险企、新单 NBV 的负向冲击已基本见底,以平 安为例,其长期保障型产品对个险渠道新单/NBV 贡献已由历史高位的 51%、82% 一路下滑至 11%、27%,考虑到 22 年增额终身寿产品的贡献,预计 22 年重疾新 单/NBV 对个险渠道贡献已不足 10%、20%。此外,后续经济修复预期的落地,有 望驱动重疾保障需求在 24 年充分释放,驱动重疾新单 24 年恢复正增。

2.1.2 渠道端:个险转型成效显现,银保高速发展

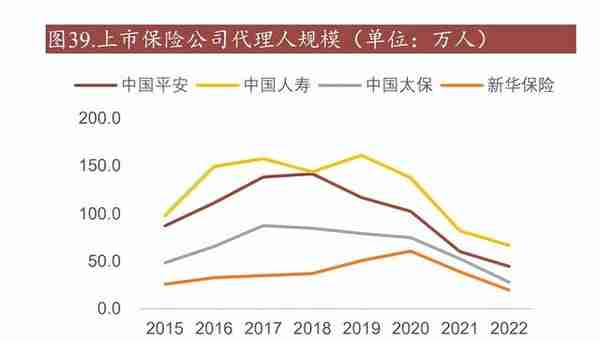

1)个险渠道:转型成效持续显现,23 年负债端表现较好的险企队伍将率先企稳。 22 年平安、国寿、太保、新华个险新单分别同比-12.5%、-1.9%、-21.5%、-32.2%, 个险 NBV 分别同比- 26.2%、-22.4%、-36.2%、-59.5%,主要源于高价值重疾险产 品销售困难所导致的代理人脱落,两者降幅排序与队伍脱落幅度排序相一致(分 别同比-25.9%、-18.5%、-46.9%、-49.4%),但受益于代理人产能提升,新单降幅 远低于人力降幅。 我们判断,个险渠道“去产能”已步入尾声,23 年负债端表现较好的险企队伍将 率先企稳。1)从规模上看,截至 22 年末,平安、国寿、太保、新华代理人规模 分别为 44.5、66.8、27.9、19.7 万人,当前人力仅为最高时期的 31%、41%、32%、33%,且均已低于 2015 年前水平,预计低产能代理人的出清已接近尾声。2)从 增速上看,较早开始改革的公司如平安,及平稳过渡如国寿,降幅已开始收窄, 22 年分别较 21 年收窄 15.5pct、22.0pct;但太保、新华降幅分别较 21 年扩大 17.0 pct、13.5 pct。3)从产能上看,22 年平安、国寿、太保、新华代理人月人均首年 保费分别为 15680、11155、6844 、3237 元,分别同比+60.2%、+44.9%、+47.6%、 +18.8%。4)从活动率看,平安与太保代理人活动率企稳回升,22 年分别较 21 年 同比+3.8pct、+11.3 pct。5)从增员来看,各险企优增效果显著,队伍结构持续优 化,22 年国寿优增人力占比达 19.5%,同比+3.8pct;平安新增人力中「优+」占 比同比+14.1pct。

2)受益于增额终身寿高增,银保渠道高速增长,对险企新单、NBV 贡献大幅提 升。1)保费层面:22 年国寿、平安、新华、太保银保新单分别同比增长 65%、 17%、11%、332%,新单占比分别为 15%、9%、65%、43%,较 21 年底分别提升 5pct、2 pct、11 pct、30pct; 2)价值层面:22 年平安、太保、新华银保 NBV 分 别同比+16%、+175%、-30%;NBV 贡献分别为 7%、9%、14%,较 21 年底分别 提升 2pct、7pct、6pct;但 NBV Margin 分别较 21 年底分别-0.2pct、-1.7pct、-0.7pct 至 19.1%、3.0%、1.2%,预计主要源于各险企为争取银行网点合作,趸交业务阶 段性提升所致,同时,平安价值率显著高于其他险企,“新银保”价值策略显现, 截至 22 年末,平安新银保共招募超 1600 人,超 9 成拥有本科学历,人均 NBV 是钻石队伍的 1.4 倍。

3 财险:保费高速增长,COR 大幅优化

3.1 保费:车险恢复常态增长,非车险维持双位数高增

22 年财险行业恢复常态增长,全行业财产险保费收入同比+8.7%,人保财险、平 安产险、太保产险分别同比+8.5%、+10.4%、+11.6%,除人保主动压降低价值的 责任险、企财险业务增速低于行业外,平安、太保财险增速均显著高于行业,驱 动 CR3 同比+0.47pct 至 64.2%,我们判断,龙头险企具备数据、定价、服务、政 企关系等优势,后续市占率仍有望稳步提升。 车险方面:综改影响消除,恢复常态化增长。22 年人保财险、平安产险、太保产 险车险保费同比+6.2%、+6.6%、+6.8%,均高于行业增速 5.6%。当前市场普遍担 心 22 年全国性的汽车消费支撑政策透支了居民购车需求,但我们认为,23 年居 民购车需要仍将继续释放:一是 22 年疫情持续发散,汽车产业链产销两端均受影 响,最终全年汽车销量同比仅增长 2%,且 10-12 月当月同比分别为+6.9%、-7.9%、 -8.4%,预计需求并未透支;二是 23 年经济复苏成为主线,提升内需对经济拉动 的效用是现实需要,在此背景下,当前已有多地政府通过直接补贴、消费券、增 加购车指标等方式促进汽车消费,预计随着宏观经济复苏、居民收入预期修复, 汽车销量有望回暖,驱动行业车险保费实现 5%左右增长,大型险企凭借数据、定 价、服务等优势,增速有望高于行业 1-3pct。

非车险方面:人保财险、平安产险、太保产险非车险保费同比+11.4%、+19.1%、 +19.0%,除人保外均显著高于行业的 12.8%,除平安外主要由政策性农险/意健险 驱动,其中人保财险、太保财险农险分别增长 22%、33%,意健险分别增长 10%、 20%(太保为健康险);平安主要由企财险、保证险同比+26%、+21%带来。我们 判断,23 年政策性农险、健康险仍将高增,且随着经济修复,责任险也有望实现 双位数增长,支撑行业非车险实现双位数增长,大型险企增速有望显著高于行业。

非车险高增+车险常态增长,驱动车险占比持续下滑,22 年人保财险、平安产险、 太保产险车险保费占比分别为 55.6%、67.5%、57.5%,较 21 年下滑-1.2%、-2.4%、 -2.6%。

3.2 COR:疫情出险率降低驱动车险 COR 大幅改善,但非车险仍承压

疫情出险率降低,综合成本率大幅优化。22 年人保财险、平安财险、太保财险综 合成本率分别为 97.6%、100.3%、97.3%,分别同比-2.0pct、+2.3pct、-1.7pct,其 中费用率同比-0.1pct、-0.6pct、-0.6pct,表现分化主要由赔付率带来,受益于车险 出险率降低,人保财险、太保财险赔付率分别同比-1.9pct、-1.1pct,但平安财险 受保证险赔付支出增加影响,赔付率同比+2.9pct。 车险方面:疫情出险率降低,COR 大幅优化。22 年人保财险、平安财险、太保 财险车险综合成本率分别为 95.6%、95.8%、96.9%,分别同比-1.7pct、-3.1pct、-1.8pct, 主要由赔付率带来,人保财险、太保财险赔付率分别同比-2.0pct、-1.6pct。展望2023,预计车险出险率恢复常态将抬升 COR,但仍能实现较好盈利,其中人保财 险受益于准备金计提充足,及定价、渠道建设、基本法成本降低及一系列的反欺 诈和防渗漏的动作,COR 仍有望小幅优于 22 年。 非车险方面:仅太保实现承保盈利,主要受责任险、保证险拖累。22 年人保财险、 平安财险、太保财险非车险综合成本率分别为 100.6%、110.1%、98.1%,仅太保 财险实现承保盈利,其中人保财险主要受责任险 COR 高企影响,预计 23H1 存量 风险业务将出清,全年有望实现承保盈利;平安财险受责任险、保证险双重影响, 预计存量风险业务将于 24 年出清,23 年或仍存在压力。

4 一季度前瞻与投资分析

4.1 寿险: NBV 底部复苏+利润修复,估值有望继续修复

1)价值方面:预计 23 年上市保险公司 NBV 将全面实现正增长,预计 Q1 平安、 国寿、太保、新华、友邦、太平 NBV 增速分别为 8%、7%、30%、5%、10%、11%;Q2 增速分别为 10%、11%、23%、5%、18%、11%,H1 增速分别为 9%、 8%、27%、5%、14%、11%,全年增速分别为 9%、10%、20%、17%、15%、 7%。核心驱动力在于 23 年储蓄险热销的环境与 22 年类似,及 2022 年超额储蓄 释放带来增量,储蓄险有望持续热销;各公司银保渠道高速增长,且代理人底部 企稳;预定利率下降预期下的增额终身寿险热销。具体来看:

①超额储蓄待释放,储蓄险更能承接居民储蓄迁移需求。2022 年我国居民部门新 增存款 17.84 万亿,同比大幅提升 80.2%。23 年考虑到经济修复反馈到居民预期 收入提升或消费信心提振仍需时日、房产投资效应减弱,预计 23 年超额储蓄仍将 高企。叠加存款利率的下调,居民到期的定存将面临到期再配置。在居民风险偏 好普遍降低背景下,相较于净值波动较大的银行理财和基金,保本保息的储蓄险 预计更能承接居民储蓄的迁徙需求。而增额终身寿险由于具有保证收益且长期收 益可达 3%以上,兼具现金流的灵活性(可提前部分减保),预计今年仍有望持续 热销。

②银保渠道客户优势显著,在渠道和公司的共同推动下,NBV 有望高速增长。23 年银保渠道有望继续把握额终身寿险热销机遇,实现高增长:一是价值率、佣金 率相较于其他储蓄险更高,保险公司与渠道销售动力强;二是银行具备客户资源 多,以及客户触点多且与客户联系紧密、公信力高的优势,且银行积累了大量的 中高净值、低风险偏好客户,但缺乏锁定收益的长期储蓄产品,增额终身寿较好 弥补了这一产品空缺。

③代理人底部企稳,预计 23 年负债端表现较好的险企“增员”数量有望回暖, 驱动行业迈入新增长周期。 增员数量是衡量行业是否真正改善的重要变量,一旦 增员数据开始向上,行业将重拾成长性。“增员”是一个具有前瞻性兼后验性的指 标,前瞻性是在于增员持续好转的话,将带来更多的新业务;后验性是在于,存 量队伍质量、稳定性和收入提升的情况下,增员的内在驱动力才会提升。预计当前各险企增员情况尚未明显改善,但内(存量队伍正在企稳,后续增员动力有望 提升)外(宏观经济逐步复苏,居民对于未来经济预期增强的情况下,创业意愿 将加强,保险销售属于创业的一种)部环境均在改善,预计 23 年负债端表现较好 的险企将率先实现增员好转。

④普通型人身险评估利率下调预期有望为 23 年带来高增长。3 月 23 日,银保监 会人身险部组织保险行业协会以及 20 余家寿险公司调研负债成本、资负匹配等, 后续预计针对调研情况将出台相关应对举措。当前措施虽未落地,但市场普遍已 形成评估利率下调的预期,定价利率 3.5%的储蓄险关注度快速升温,有望为 23 年带来高增长,但或对 24 年 NBV 增速形成一定压力。

2)利润方面:资产端回暖预计将带动 23 年利润快速增长。23 年经济呈现复苏态 势,市场风险偏好回升,利率中枢有望小幅上行,给予险资提供在利率较高位配 置长债的窗口期,同时也有望驱动权益市场好转(23Q1 沪深 300 指数同比+4.6%, 去年同期-14.5%),直接改善保险公司综合投资收益及利润情况,预计 23Q1 平安、 国寿、太保、新华利润增速分别为 47%、57%、29%、72%,全年增速分别为 33%、 37%、21%、30%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」