应收账款是指企业在经营过程中因销售商品、提供劳务等业务,应向购买单位收取的款项,通俗来讲就是赊销,赊销在市场经济下普遍存在,毕竟在当今竞争激烈的市场环境下,一手交钱一手交货的理想商业交易模式很难生存。赊销给销售方带来了产品的流通,扩大销路,以及后续回款带来的收益,而购买方利用了账期优势获得收益,相当于用别人的钱做自己的生意,应收账款由此形成。只要双方正常履行协议,就不存在问题,但在现实市场环境中,

应收账款是指企业在经营过程中因销售商品、提供劳务等业务,应向购买单位收取的款项,通俗来讲就是赊销,赊销在市场经济下普遍存在,毕竟在当今竞争激烈的市场环境下,一手交钱一手交货的理想商业交易模式很难生存。赊销给销售方带来了产品的流通,扩大销路,以及后续回款带来的收益,而购买方利用了账期优势获得收益,相当于用别人的钱做自己的生意,应收账款由此形成。只要双方正常履行协议,就不存在问题,但在现实市场环境中,总是会存在违反事先协议的情况,比如延期发货、拖欠货款等。

应收账款在上市公司中也是普遍存在的现象,很少有公司没有应收账款存在,除非这些公司市场地位强势,拥有垄断优势,或者存在行业特殊性,否则或多或少都存在应收账款,由于应收账款的不确定性,由此带来了一系列的问题。

下面,我们就以具体案例进行分析,剖析应收账款存在的问题,以及背后存在的猫腻。

辅仁药业,现在应该称st辅仁,因账上躺着18亿元现金却拿不出6000万的分红资金而在资本圈走红,事后查明公司账上根本就没有18亿现金,账面现金总额仅剩1.27亿元,其中1.23亿还是受限资金,剩余现金都被控股股东辅仁集团私自挪用,公司因此披星带帽,被证监会立案调查,股价也一落千丈,市值不足20亿,较市值高点暴跌80%以上,让投资者损失惨重。

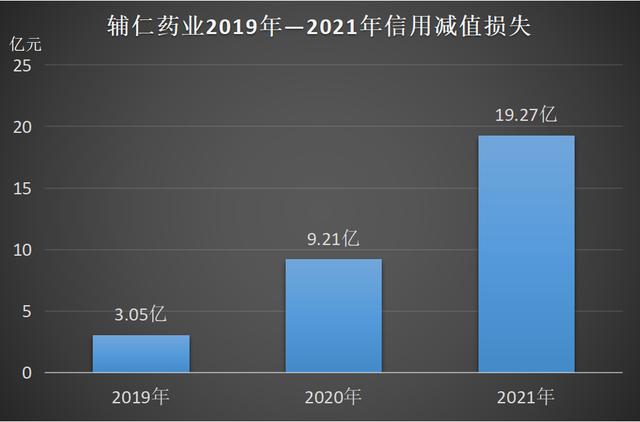

但公司的雷点没有就此止步,从2019年到2021年,公司业绩连续暴跌,2021年更是巨亏31.99亿!从公司财务报表可以看出,公司之所以出现巨额亏损,其中信用减值损失占有很大比例,我们翻开公司2019年到2021年的年度财务报表,从中可以看出,2019年信用减值损失3.05亿元,2020年信用减值损失9.21亿元,2021年信用减值损失19.27亿元,三年时间因信用减值造成的损失达27.16亿之巨!这也直接造成了公司业绩连续巨亏。当然这其中一大部分是因为控股股东的资金占用,以及为控股股东提供违规担保而计提的损失,扣除资金占用及违规担保造成的损失,因应收账款坏账损失达9.03亿元,加上2022年半年报再次计提1.94亿元应收账款坏账损失,三年半时间,损失金额已超10亿元。

巧合的是这些应收账款损失计提期间,也是控股股东辅仁集团陷入债务危机的时间段,在这里简单介绍一下辅仁集团的背景,辅仁集团旗下除了医药资产,还有酒类资产,河南宋河酒业,在当地颇为有名。按当初朱文臣的设想,宋河酒业培育到一定程度的时候,择机上市,这样左手吃药,右手喝酒,岂不快哉!但理想很丰满,现实很骨感,宋河酒业发展不如预期,加上曝出资金占用及违规担保问题,金融机构抽贷断贷,进一步加剧了辅仁集团的债务危机,朱文臣的双主业梦想就此破灭。回到正题,为什么控股股东陷入危机期间,计提如此多的应收账款减值呢?是巧合?还是存在不为人知的猫腻?

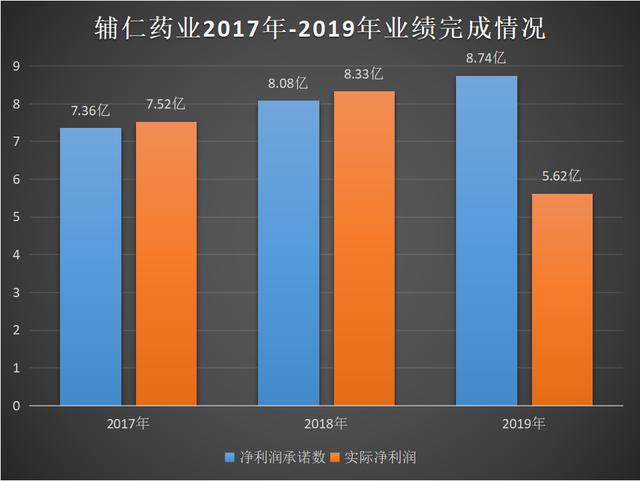

让我们把时间拨回2017年,这一年,控股股东辅仁集团以作价78亿元将旗下子公司,开药集团100%股份注入辅仁药业,开药集团成为辅仁药业全资子公司,并且辅仁药业与交易对方签订盈利预测补偿协议,协议规定业绩补偿义务人承诺开药集团 2017 年度、2018 年度、2019 年度实现的净利润分别不低于 7.36亿元、8.08亿元、8.74亿元。补偿方式为:若开药集团业绩补偿期间实现的净利润低于净利润承诺数,则首先由辅仁集团以其在本次交易中取得上市公司发行的股份进行补偿,辅仁药业在本次交易中认购的全部上市公司股份全部补偿完毕不足的,由其他业绩补偿义务人进行补偿,仍不足的,由辅仁集团以现金补偿。

来看看开药集团注入辅仁药业后历年业绩指标完成情况:2017年实现净利润7.52亿,完成率102.2%,2018年实现净利润8.33亿,完成率103.1%,2019年实现净利润5.62亿,完成率64.3%,除开2019年,开药集团都超额完成业绩指标,看这数据有点意思,虽然完成率都超过了协议规定,但却超的不多,仿佛经过计算似的,而2019年正是公司爆雷的那一年,要是控股股东辅仁集团没有爆雷,我想朱文臣肯定有能力在2019年完成业绩指标。

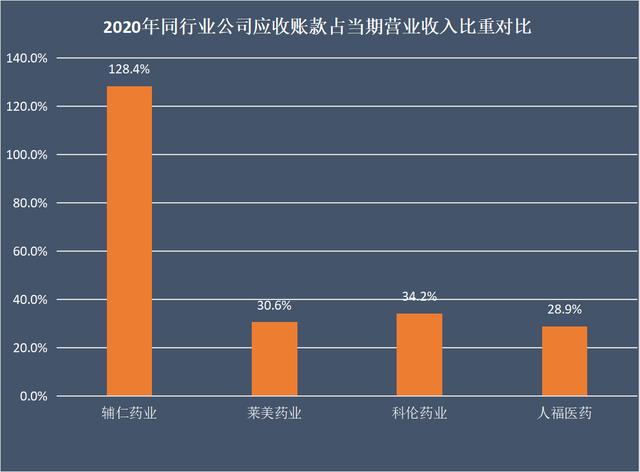

再来看看辅仁药业2017年到2020年应收账款占当期营业收入的比重,2017年应收账款23.6亿,营收58亿,应收账款占当期营收40.7%,2018年应收账款28.4亿,营收63.2亿,应收账款占当期营收44.9%,2019年应收账款36.4亿,营收五十一点七亿,应收账款占当期营收70.4%,2020年应收账款37.1亿,营收28.9亿,应收账款占当期营收128.4%,从数据对比图可以看出,应收账款占当期营收呈上升趋势。再来对比一下同行业上市公司应收账款占当期营业收入比重,从以上数据对比就可以看出,公司应收账款明显高于同行业公司,让人不免起疑,公司为了完成业绩对赌,逃避业绩补偿,牺牲股东利益,大量产品以赊销的方式出售,不管客户质量如何,然后形成应收账款,对于那些收不回来的款项,后续再以计提坏账的方式形成闭环,让全体股东承担损失。

当然,也不能排除控股股东利用一层层隐蔽的关联交易来实现上市公司的销售收入,毕竟这些产品卖给一些不靠谱的客户,还不如卖给自己更为可靠,到时候货出去钱回来,再还给上市公司,既完成了业绩对赌,对上市公司造成的损失也较小,一举两得,但后来因为控股股东自身资金紧张,拆东墙补西墙,不得不占用这些货款,最后上市公司不得已计提坏账。

最后一种,交易是正常的,但回款却流向控股股东账户,资金被控股股东占用,由于控股股东陷入债务危机,上市公司不得已只能计提坏账。

公司在年报中罗列了一部分形成坏账的客户名单,其中形成坏账的原因不是失联就是公司已注销,至于这些公司背景是什么,投资者都无从知晓。是否对这些老赖客户进行彻底的背景调查?以及这些客户背后的资金流向?如果对这些形成坏账的客户进行深度调查,肯定会发现很多不为人知的真相。

截止2022年半年报,公司账上应收账款余额还有20.75亿,这剩余的二十多亿的应收账款中,到底还有多少是无法收回的?其中是否还暗藏雷区?鉴于公司过往的行为,恐怕投资者是不得不防的。

以上只是举个例子,但绝不是个别现象,比如有些拟上市企业,为了粉饰财务报表,向客户大量赊销,形成应收账款,制造公司业绩增长强劲的假象,等顺利上市后,对那些收不回来的应收账款,再计提坏账,“一盈,二平,三亏损”,说的就是这些上市公司。

应收账款背后隐藏着上市公司及控股股东复杂的行为逻辑,只要有利益需求在,就容易被利用操纵,就算被市场质疑,但只要没有实实在在的证据,投资者也无可奈何,上市公司及控股股东最多也只是收到监管机构的问询函,解释其数据合理性,之后就不了了之。

对于那些营收高涨,应收账款也随之高企的公司;对于那些号称业绩良好却常年经营性现金流为负的公司;以及那些背后存在利益需求的公司,比如业绩兑现需求,投资者都要擦亮眼睛,分析数据背后存在的猫腻,以免给自己造成损失。