近期,接到一些企业财务人员咨询,股东对公司的借款,最终转为股权,是否可行,账务处理如何做?如何纳税?下面我们做一个简要分析。案例:A公司对外借款500万元,用于企业的日常经营,因A公司经营不善,经过双方协商达成债务重组协议,债权人B将这500万元借款转为对A公司投资。经A公司股东会表决一致通过,双方签订债转股协议,A公司原注册资本为1000万元,增资后B公司持有A公司股权比例30%。一、债转股的前

近期,接到一些企业财务人员咨询,股东对公司的借款,最终转为股权,是否可行,账务处理如何做?如何纳税?下面我们做一个简要分析。

案例:A公司对外借款500万元,用于企业的日常经营,因A公司经营不善,经过双方协商达成债务重组协议,债权人B将这500万元借款转为对A公司投资。经A公司股东会表决一致通过,双方签订债转股协议,A公司原注册资本为1000万元,增资后B公司持有A公司股权比例30%。

一、债转股的前提条件

依据:《公司债权转股权登记管理办法》相关规定,应满足下列情形之一:1、公司经营中债权人与公司之间产生的合同之债转为公司股权,债权人已经履行债权所对应的合同义务,且不违反法律、行政法规、国务院决定或者公司章程的禁止性规定;2、人民法院生效裁判确认的债权转为公司股权;3、公司破产重整或者和解期间,列入经人民法院批准的重整计划或者裁定认可的和解协议的债权转为公司股权。

可见,债转股行为只要不违反相关法律法规或者公司章程的约定,可以由债权人选择转化为股权。公司登记机关应当将债转股对应的出资方式登记为“债权转股权出资”。此案例中,B公司债权股的依据为双方的转股协议以及A公司的股东会决议等审批文件。

二、债转股的账务处理

1、债务人A公司的账务处理如下:

借:其他应付款——B公司 500万元

贷:实收资本——B公司 450万元

资本公积——资本溢价 50万元

2、债权人B公司的账务处理如下:

借:长期股权投资——A公司 450万元

营业外支出——债务重组损失 50万元

贷:其他应收款——A公司 500万元

此时,如果A公司是B公司全资控股的子公司,在不增资的前提下,B公司债转股后,A公司可以将收到的投资款全额计入“资本公积”核算吗?小编认为在单一股东不增资的前提下,这样做账务处理是可以的,因为在计算股东原始投资额时,都是以“实收资本+资本公积”作为基数,在这个层面上是没有问题的。但是在实务中,要考虑这么操作的商业理由以及合理性。

三、债转股的涉税分析

B公司债转股后,是否涉及企业所得税呢?可参考三个文件:

- 《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》 财税[2009]59号

- 《国家税务总局关于发布《企业重组业务企业所得税管理办法》的公告》 国家税务总局公告2010年第4号

- 《国家税务总局关于发布《企业资产损失所得税税前扣除管理办法》的公告》 国家税务总局公告2011年第25号

简而言之,企业重组的税务处理区分不同条件,可以分别适用一般性税务处理规定和特殊性税务处理规定。一般性税务处理原则下:应分解为债务清偿和股权投资两项业务,在当期确认有关所得或损失。特殊性税务处理原则下:同样应分解为债务清偿和股权投资两项业务,但不在当期确认相关损益,股权计税基础以原债权的计税基础确定。

在此案例中,不适用于特殊性税务处理,债权人B公司因债转股产生的营业外支出,由于需分解为债务清偿和股权投资两项业务,故债务清偿部分的损失应按债权性投资损失的原则处理,依据投资的原始凭证、合同或协议、会计核算资料等相关证据材料确认,并按规定的程序和要求向主管税务机关申报后方能在税前扣除。未经申报的损失,不得在税前扣除。

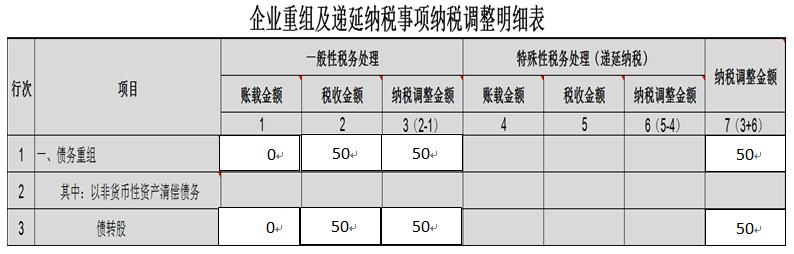

同时,企业应填写企业所得税纳税申报表中的《A105100企业重组及递延纳税事项纳税调整明细表》,如未经申报,涉及纳税调整,填列方式如下:

印花税方面,依据双方签署的债转股协议,由于涉及股权的变动,故B公司需按照《中华人民共和国印花税法》中税目税率表目录中的“股权转让书据”税目缴纳印花税,税率为价款的万分之五;A公司按照“账簿资金”税目缴纳印花税,税率为新增实收资本、资本公积合计金额的万分之二点五。

以上就是小编对于债转股业务的简要分析,如有不同理解之处,欢迎留言探讨。

来源:焦点财税(李欣)