因此分析指出,今晚的非农就业数据将是衡量未来政策决策预期的关键,如果就业增长令人失望,加息预期可能会进一步下降,但如果就业报告意外非常强劲,加息预期可能会迅速上升

距离美联储9月利率决议还有不到三周的时间,在此之前将公布的关键数据除了8月CPI之外,就是今夜的非农了。

北京时间周五(9月1日)20:30,美国劳工统计局将公布美国8月非农就业人口变动及失业率等数据,揭示美国劳动力市场最新状况。

据彭博社调查中值,经济学家普遍预计:

8月非农就业人数将增加17万人,较7月份的18.7万人进一步放缓,料将创2020年12月以来最低。

平均时薪环比增长0.3%,低于7月份的0.4%;同比增长4.3%,低于7月份的4.4%;

失业率保持在3.5%不变;

劳动力参与率保持在62.6%不变;

平均每周工作时间保持在34.3小时不变。

若数据最终符合预期,就业市场进一步放缓将再次减弱美联储加息的迫切性。此前公布的美国7月核心PCE物价指数符合预期,且环比创两年多来最小连续涨幅,进一步增加美联储可能暂停加息的希望。

最新的JOLTS职位空缺数据也增加了劳动力市场降温的迹象,职位空缺和自主离职率都有所下降;ADP报告也比预期要冷,薪资增长继续放缓。不过,截至8月26日一周,首申失业救济人数为7月29日一周以来最低水平。美国首申失业救济人数仍然很低。

上周在杰克逊霍尔全球央行会议上,美联储主席鲍威尔一边强调通胀高位回落但仍然过高,准备适时进一步加息,一边又通过另一句谨慎的措辞来缓和这种鹰派评估,即在未来加息决定时,央行将“谨慎行事”。

这使得市场对美联储下一步行动的看法摇摆不定。随着美联储采取以数据为中心的立场,非农就业数据将是衡量未来政策决策预期的关键。

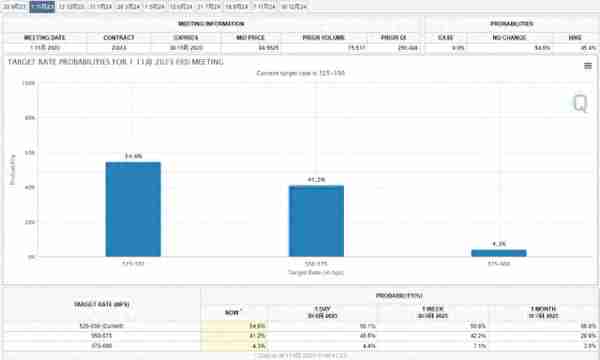

目前市场预计美联储9月维持利率不变的概率达到89%,但11月维持利率不变的概率只有约55%,而有41%的概率会加息25基点。如果就业增长令人失望,加息预期可能会进一步下降,但如果就业报告意外非常强劲,加息预期可能会迅速上升。

主要投行对8月新增非农人数的预测依旧分歧巨大,包括摩根士丹利在内的23家大型投行最低预测12.5万,最高预测20万。失业率与时薪同比增速的预期值相差不大。具体如下:

导致数据弱于预期的因素

传统上,高盛是卖方机构中最乐观的投行之一,但这次该行的经济学家却是最悲观的。

高盛首席经济学家哈哲思(Jan Hatzius)在一份报告中写道,他预计8月份非农就业人数增加14.9万,远低于市场普遍预期的17万。

原因有以下:

1)大数据。

高盛跟踪的四个大数据指标显示,8月份就业增长稳健,但总体上有所放缓——中位数为增长17.6万,而7月份为增长36.2万。

2)8月非农就业普遍疲软,这可能反映了反复出现的季节性偏差。

高盛统计显示,过去十年中,每年8月份的就业增长都在放缓,其中有七次没有达到共识。就偏差的大小而言,过去十年来,8月份的就业人数平均减少了51000人(相对于3个月的平均水平)。

3)工人罢工和卡车运输巨头Yellow破产。高盛预计,好莱坞工人罢工(18000名工人)和Yellow卡车运输公司裁员(7月底解雇8000名非工会工人)将造成26000人的就业拖累。

4)裁员。就业咨询公司Challenger, Gray & Christmas公布的裁员人数从7月的7.6万人,大幅反弹至8月份的9.8万人,部分原因是百年老店Yellow宣布破产,导致3万人失业,而2022年下半年平均每月裁员人数为4.5万。虽然8月份首申失业救济人数降至每周平均23.5万(7月份为23.8万),但最近的一连串下降可能得益于俄亥俄州欺诈性申请的减少。7月份JOLTS的裁员率维持在1.0%不变。

5)8月PMI就业分项有所下降。美国8月Markit制造业PMI初值中的就业分项降至今年1月份以来新低,服务业PMI中的就业分项降至50.1,创2022年10月以来新低。

也存在一些支持数据强于预期的因素。7月份非农就业人数为增加18.7万,相对于高盛跟踪的四个大数据指标(中位数为增加36.2万人)而言,表现不佳。鉴于此,该行表示,今晚的报告可能会有一个向上的修正,反映其此前捕捉到的夏季强劲招聘。

另外,高盛预计失业率保持在3.5%不变,反映了家庭就业的温和增长和劳动力参与率保持不变。

该行预计平均时薪环比将增长0.20%,这将使平均时薪同比降至4.25%,反映出工资压力的减弱和负面的日历效应(反映与时间段相关联的波动特点)。

如何影响美联储?

最近随着美国经济重新加速,迫使市场重新评估美联储“利率将在更长时间内维持高位”的承诺,交易员们似乎终于同意了政策制定者自6月份以来一直在强调的观点:还会有一次加息。

目前市场似乎已经放弃了对美联储在9月会议加息的押注,转而预计11月加息的可能性更大。

本周期货市场曾出现短暂波动,显示美联储到11月召开会议时将政策利率再次上调至5.50-5.75%区间的可能性高达60%,这是自3月初硅谷银行破产和地区银行危机以来的首次。

不过,市场定价仍在不断变化,在周二公布消费者信心下降和职位空缺的报告后,隐含利率迅速回落,凸显了其对数据的依赖性。

因此分析指出,今晚的非农就业数据将是衡量未来政策决策预期的关键,如果就业增长令人失望,加息预期可能会进一步下降,但如果就业报告意外非常强劲,加息预期可能会迅速上升。

鲍威尔已经为9月份加息设定了很高的标准,明确表示美联储在决定进一步收紧政策时将“谨慎行事”。本周发布的一系列数据有助于美联储谨慎行事,但分析称,如果非农数据好坏参半,美联储更有可能等到11月才能更清楚地了解到物价和经济的变化。

值得注意的是,这看似导致美联储9月会议的重要性被低估,但实际上,9月会议仍然可能是“重大的揭秘时刻”,因为美联储将发布更新的“点阵图”,该图可能会显示政策制定者对利率峰值的预期。

市场会怎么反应?

有分析描绘了今晚非农的四种情景:

情景一:就业人数增长10-15万人

这将是指向软着陆的“金发姑娘”情景,表明不会再有加息,但也不会出现迫在眉睫的衰退。

情景二:就业人数增长接近20万人

自2022年初以来,就业报告几乎每次都出乎意料地上涨,不排除再次意外飙升的可能性。此外,仅仅增加17万人就能扭转其他数据所描绘的悲观局面。

情景三:就业人数少于10万人

上述两种情况是最可能出现的,但还有另外两种情况需要考虑。

最悲观的情景是就业人数少于10万人,这将拉响经济衰退警报,促使避险资金流向美元,而股市则会因担心企业利润下降而下跌。金价可能会因美债收益率下降小幅走高。

情景四:强劲的招聘仍在继续

另一种极端的乐观情况是,就业人数增幅超过20万个,或可能超过25万个。在这种情况下,11月加息将重新回到谈判桌上,美元上涨,股市震荡,黄金“融化”。直到两周前,美国的数据大多超出了预期。

高盛交易部门写道,就股市对非农数据的反应而言,“金发姑娘”情景下,标普500指数将有较大上涨;非农太热是最坏的情况,因为市场不想被迫认真讨论9月加息;而太冷则会加剧增长担忧,目前我们仍处于美债收益率走低、股市上涨的状态,而如果我们看到美债收益率下降,同时股市下跌,这将令人担忧。

以下来自高盛的John Flood:

>22.5万 标普500下跌至少2%;

位于17.5–22.5万之间 标普500下跌1%–2%;

位于15.0–17.5万之间 标普500上涨或者下跌1%;

位于10.0–15.0万之间 标普500上涨1%–2%;

本文来自华尔街见闻,欢迎下载APP查看更多

.jpg)

.jpg)