2018年8月31日,《个人所得税法》修改,将个税的起征点确定为5000元。2018年12月27日,国家财政部税务总局发布《关于个人所得税法修改后有关优惠政策衔接问题的通知》财税〔2018〕164号,该通知明确,个人年终奖在2021年12月31之前仍然可以选择两种计税方式,一种叫单独计税,一种叫合并综合所得计税。自2022年1月1日开始,年终奖的个人所得税计算方式只能选择合并综合所得计税一种。20

2018年8月31日,《个人所得税法》修改,将个税的起征点确定为5000元。2018年12月27日,国家财政部税务总局发布《关于个人所得税法修改后有关优惠政策衔接问题的通知》财税〔2018〕164号,该通知明确,个人年终奖在2021年12月31之前仍然可以选择两种计税方式,一种叫单独计税,一种叫合并综合所得计税。自2022年1月1日开始,年终奖的个人所得税计算方式只能选择合并综合所得计税一种。

2021年12月31日,财政部税务总局发布《关于延续实施全年一次性奖金等个人所得税优惠政策的公告》,该公告规定,年终奖单独计税的优惠政策,执行期限延长到2023年12月31日。

那么如何进行单独计税?如何进行合并综合所得计税?二者之间的税收优惠差在哪里呢?

1.单独计税

应纳税额=(年终奖金额除以12×适用税率-速算扣除数)*12

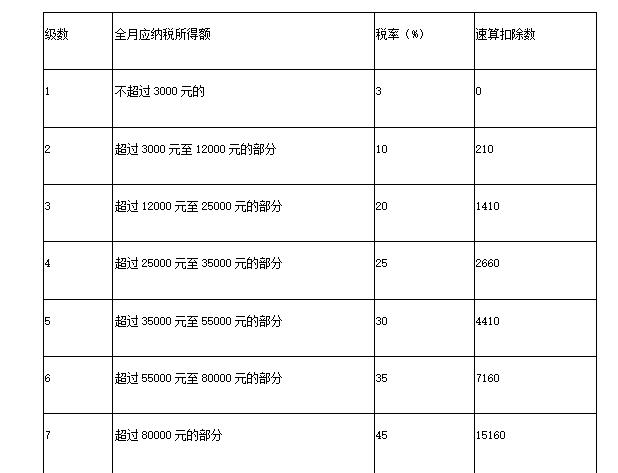

这个公式里的适用税率是按月换算后的综合所得税税率,年终奖除以12个月后,金额不超过3000元的,适用税率为3%,速算扣除数为0;超过3000元到12000元的部分,适用税率为10%,速算扣除数为210;超过12000元到25000元的部分,适用税率为20%,速算扣除数为1410;超过超过25000元到35000元的部分,适用税率为25%,速算扣除数为2660......

比如,王某2020年底发放年终奖为3万元,那么按照单独计税方式,3万除以12个月等于0.25万元,刚好在3000元以内,适用3%的税率,速算扣除数为0.那么王某的年终奖纳税金额为2500元*3%*12=900元。税后年终奖为29100元。

2.合并综合所得计税

第二种方法就是将年终奖并入年度工资,然后按照下表中的超额累进税率进行计算。

比如,前文那么例子当中的王某全年应纳税所得额为15万元,年终奖为3万元。对照上表,18万适用税率为20%,因此3万元也适用20%的税率,30000*20%=6000元。因此,3万元的年终奖按照第二种方式计算,王某税后奖金为24000元。

不知道大家有没有看出两种计税方式的区别:同样是30000元的税前年终奖,采用单独计税方式,需要缴纳900元税款,而采用合并综合所得计税,需要缴纳6000元税款。相比之下,第一种计税方式可以享受5100元的税收优惠。

最后,问题来了,你的税后年终奖是多少呢?请在评论区留言,告诉小编。